Банкуудыг хувьцаат компани болгох нь хэнд ашигтай вэ?

2021 он гармагц Монгол Улс хуулиа өөрчилж арилжааны банкны эзэмшлийн төвлөрлийг бууруулах гэж байна. 2022 оны дунд гэхэд системийн нөлөөтэй (банкуудын нэгдсэн хөрөнгийн таваас дээш хувийг эзэлдэг) арилжааны таван банк нээлттэй хувьцаат, 2023 он дуусахад үлдсэн долоо нь хувьцаат компани болох ба нэг эзэмшигчийн хувь хориос хэтрэхгүй байх юм. Банкны энэ огцом шинэчлэл буюу эзэмшлийг нь “сүлж”, олон эзэнтэй болгох нь яагаад шаардлагатай, ямар сорилт тулгарах, яагаад эдийн засагт ашигтай болохыг иргэд нийтээр ойлгож дэмжих цаг ирлээ.

Шинэчлэлийн шаардлага

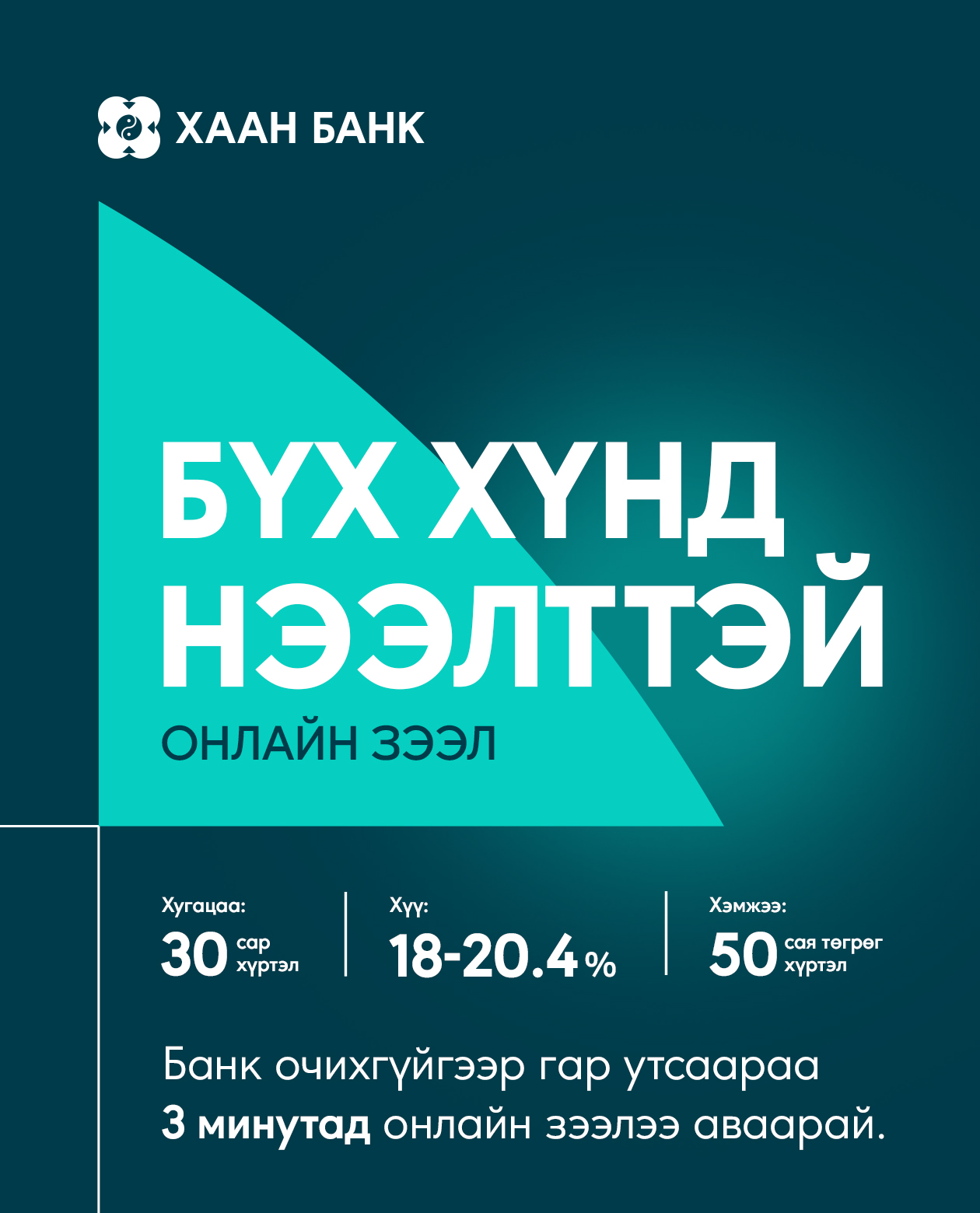

Арилжааны 12 банкны хадгаламж, зээлийн хүү хэт өндөр, олдоц бага учир аж ахуйн нэгжүүдэд зээл олгож, эдийн засгийг санхүүжүүлж чадахгүй болжээ. Гол шалтгаан нь бараг бүх банк ганц хоёр эзэнтэй, улмаар засаглал нь сул, үйл ажиллагаа нь ил тод биш, өөрийн хөрөнгө нь хүрэлцэхгүй болсонтой холбоотой. Банкны гадаад ба дотоод хяналт банкны эзнээс хамааралтай явж ирсэн учир засаглал нь улам бүр суларсаар байна. Банкууд эдийн засгийг гажуудуулж, бизнесийн өрсөлдөөнийг боомилдог, шударга бус үйлдлийг өөгшүүлдэг газар болов.

Нийт хөрөнгийн аравхан хувийг эзэмшдэг банкны эзэд үлдсэн 90 хувийг бүрдүүлдэг харилцагчид, нийгмээсээ банкны үйл ажиллагааг нууцалсаар байна. Арилжааны банкууд иргэд, аж ахуйн байгууллагын нууц мэдээллийг аваад эзэддээ ашигтайгаар шударга бусаар хэрэглэдэг болжээ. Монголын том банкууд зөвхөн эздийнхээ олон төрлийн бизнест үйлчлэх болсон нь шударга өрсөлдөөнийг устгаж байна. Том банкууд нь зөвхөн эзнийхээ импортолдог машин, хоол хүнсийг хэрэглэж, үндсэн хөрөнгөд нь байрлаж, барьсан орон сууцанд нь зээл олгож байна. Мөн эзэд нь төсвийн хөрөнгийг зувчуулан өөрийн болгож, төмөр зам зэрэг дэд бүтцийн том төслүүдийг эрх баригчидтай хуйвалдан өөрийн компаниар хэрэгжүүлж байна. Жижиг банкууд нь төрийн сангийн мөнгийг хуйвалдан цөлмөж эхнээсээ дампуураад байна.

Үр дүнд нь банкуудын чанаргүй, муу зээл нь нийт багцынхаа арваас дээш хувийг эзлэж, эрсдлийг нь хаах ёстой сан, өөрийн хөрөнгө нь хүрэхгүй болоод удаж байна. Монгол Улс 2017 онд гадаад өрөндөө баригдаад, ОУВС-аас мөнгө зээлэхдээ (EFP) арилжааны банкуудын хөрөнгийг чанаржуулж, өөрийн хөрөнгийг нь нэмэх үүрэг хүлээсэн. Шалгалтыг олон улсын санхүүгийн, нэр хүндтэй Duff & Phelps компани хийгээд, Монголын арилжааны банкууд өөрийн хөрөнгөө нэмэгдүүлсний 90 хувь нь олон улсын банкны стандартад хүрэхгүй байна гэж дүгнэсэн тайланг Монголбанк олон нийтээс нуусаар байна. Үр дүнд нь ОУВС-аас авахаар тохирсон 450 сая, дагалдан ирэх байсан 5 тэрбум долларын зээл тусламжийн дөнгөж тал нь орж иржээ. Хөтөлбөр амжилтгүй болсон. Монгол Улс FATF-ийн саарал жагсаалтад ороод гарав.

Дээрх шалтгаанаас болж, Монголбанк бодлогын хүүгээ 500 нэгжээр бууруулсан ч гэсэн арилжааны банкуудад зээл өгөх хөрөнгө хомсоджээ. Дээрээс нь 2020 оноос цар тахал нэрмэж, ээлж дараалсан хөл хорионоос аж ахуйн нэгжүүдийн үйл ажиллагаа тасалдаж улс оронд эдийн засаг, эрүүл мэндийн ихэр хямрал нүүрлээд байгаа.

Сорилтууд

Банкны шинэчлэлийн чиглэл зөв боловч хэрэгжүүлэхэд үнэлгээ бодитой байх, одоогийн эзэмшигчийг хохироохгүй байх, хөрөнгө оруулагчдын итгэлийг төрүүлэх, хувьцаа борлогдохгүй байх зэрэг олон сорилт тулгарах юм.

Банкны бодитой үнэ цэнийг тогтоохын тулд, юуны өмнө муу, чанаргүй зээлийг эрсдлийн сан болон өөрийн хөрөнгөөр нь хаах, банкны тэнцлээс гаргах шаардлагатай. Өмнөд Солонгост 1998 оны хямралаас гарахын тулд төрийн хөрөнгийн менежментийн компани (KAMCO) байгуулж муу зээлийн барьцаа хөрөнгийг төрөөс нь худалдаж авч байсан. Монголд төр засаг нь авлигатай байгаа нөхцөлд (2020 онд авлигын индексээр 181 орноос 111-д орсон) тийм компани байгуулвал улс төрчид нөлөөлж, муу хөрөнгийг өндөр үнээр шахах магадлал өндөр.

Банкыг эзэдтэй нь холбоотой бизнес, зээлээс бүрэн салгаж, мэргэжлийн хараат бус менежменттэй болгож л хөрөнгө оруулагчдын итгэлийг хүлээх болно. Итгэхгүй бол хэн ч хувьцааг нь авч эрсдэлд орохыг бодохгүй.

Хувьцааны анхдагч худалдааны (IPO) өмнө компанийн үнэлгээг тогтоох олон арга байдаг. Хамгийн энгийн нэг нь одоогийн ашиг нь арван жил үргэлжлэхээр тооцдог. Монголын 12 арилжааны банкны нийт ашиг 2020 онд 290 тэрбум төгрөг (Монголбанкны мэдээлэл) болжээ. Тэгвэл системийн нийт үнэлгээ нь 3 их наяд шахуу, түүний 80 хувийг зарахад 2.4 их наяд төгрөг одоогийн эздийн гарт очих юм. Энэ бол эздийн хөрөнгийг хурааж, булааж байгаа биш, бодит үнээр нь худалдан авч буй шударга хэрэг. Энэ хөрөнгө эргээд хөрөнгийн зах зээл рүү ямар нэг сангаар дамжиж банкнаас бусад бизнесийн хувьцааг авах юм.

Энэ бүхнийг зөв, олон улсын стандартын дагуу хийж чадвал гадаадын хөрөнгө оруулалтыг ч татаж чадна. Түүнийг дагаад менежментийн нөү-хау ирэх болно. Харин хийж чадаагүй нөхцөлд банкны хувьцааг хөрөнгө оруулагчид авахгүй болж, арилжааны банкууд таваас доошгүй эзэнтэй байх хууль зөрчигдөх болно. Тэгвэл Монголбанк өөр ямар арга хэмжээ авч чадах вэ?

Ашиг тус

Арилжааны банкууд цөөн эзний ашиг сонирхол, бизнесийнх нь төлөө үйлчилдэггүй, олон эзэмшигчтэй, авлигаас ангид, хяналттай, ил тод, сайн засаглалтай болсон цагт л банкуудын хооронд эрүүл өрсөлдөөн бий болж зээлийн хүү буурна.

Зээлийн хүү буурах нь иргэд, аж ахуйн нэгжид хэрэглээгээ нэмэх, бизнесээ өсгөх зардал хямдарна. Зээлийн хүү бага, олдоцтой байх нь манай улсын эдийн засгийг хөгжүүлэхэд хамгийн их дутагдаж буй нөхцөл. Бизнес өсч тэлэхийн хэрээр ажлын байр олширч, ядуурал буурч, шинэ технологи нэвтрэн, улмаар компаниудын өрсөлдөх чадвар нь нэмэгдэж, бүтээгдэхүүн, үйлчилгээгээ экспортлох боломж бүрдэнэ.

Ийм учраас банкны нэг өмчлөгчийн хувьцаанд хязгаарлалт тогтоох нь банкиндаа ч, банкны эзэнд ч, аж ахуйн нэгжүүдэд ч, улс орны эдийн засгийн хөгжлийн талаасаа ч бүгдэд нь ашигтай шийдвэр юм. Өнөөдөр дэлхийн 50-аад оронд банкны эзэмшлийг хязгаарладгаас 16 улсад 20 хувь, 6 улсад 15, 4 улсад 10, 5 улсад 5, 2 улсад 5-аас бага хувьтай байх хуультай ("Banks and Bank Systems" Journal. 06 February 2009) ажээ.

Д.Жаргалсайхан

@jargaldefacto