Бичил тоглогчид хязгаарлалтын гадна хоцрох нь

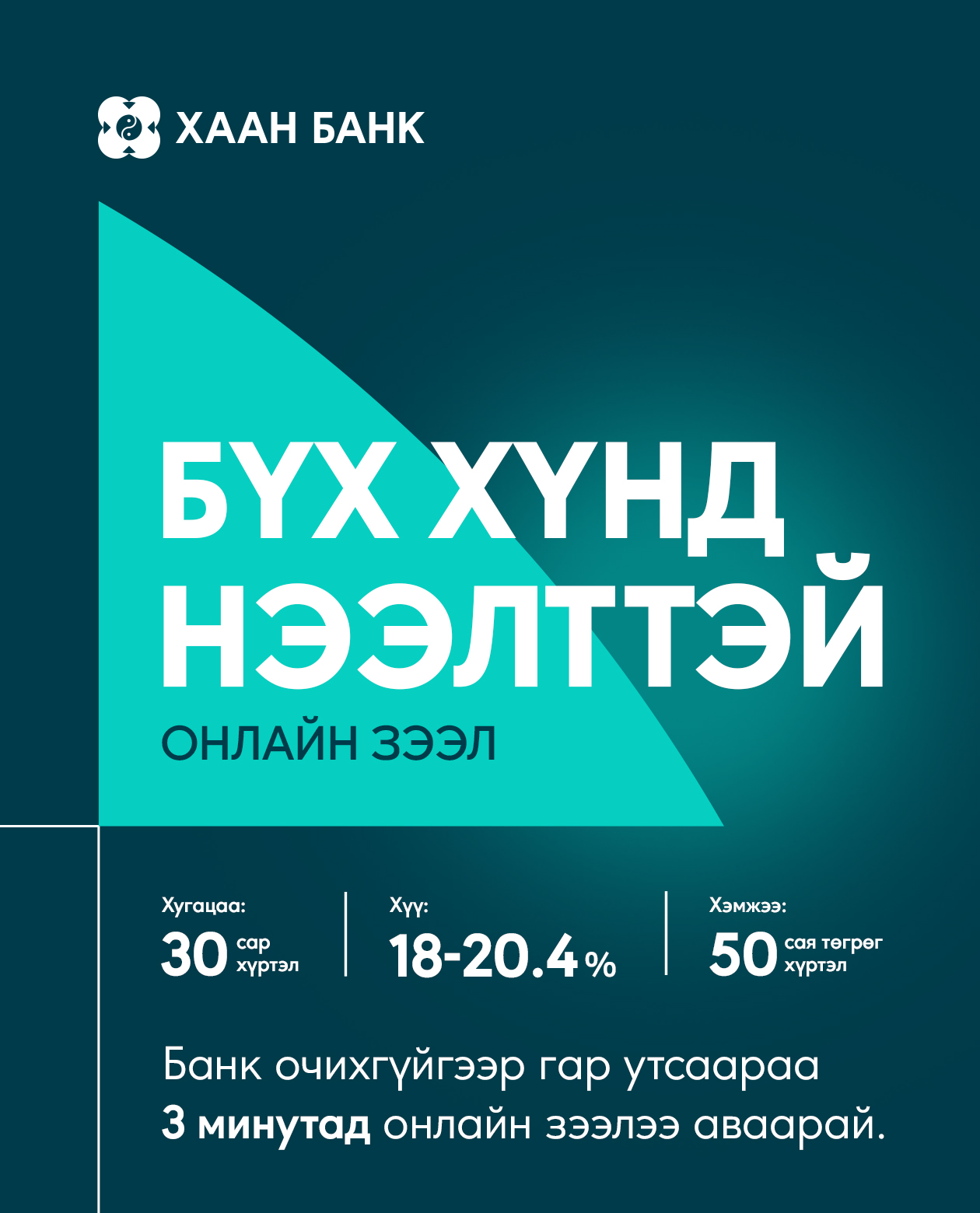

Өр зээл өрх гэр бүрт даашгүй даваа, дийлшгүй дарамт болохоос болгоомжлон төв банк ирэх оноос хэрэглээний зээлд хязгаар тогтоох гэж байна. Ингэснээр хэрэглээний зээлийн хугацааг 2.5 жил буюу 30 сараар хязгаарлан, өр, орлогын харьцааг 70 хувиар тогтоох юм.

Олон өрхийн өр сүүлийн жилүүдэд эрс нэмэгджээ. 2017 оны хоёрдугаар улиралд монгол айл өрхийн нийт өр ДНБ-ий 38 хувьтай тэнцсэнийг төв банкны шинжээчид тооцсон байна. Харин өрхүүдийн нийт өрийн гуравны нэгийг (32 хувь) хэрэглээний зээл бүрдүүлж байгаа юм. Тэгвэл төв банк яагаад хэрэглээний зээлийг хязгаарлав. Өрхийн хэрэглээнээс үүссэн санхүүгийн хэрэгцээ болох энэ төрлийн зээл нь телевиз, тоос сорогч зэрэг ахуйн хэрэгцээгээ хангах, хурим найр, хүүхдийн төлбөр зэрэг амьдралын аливаа үйл явдлыг санхүүжүүлэхэд чиглэнэ. Ипотектэй харьцуулахад хэрэглээний зээл нь өрхийн хэрэглээг өсгөж, улсын импортыг өдөөдөг сул талтай. Ийм атлаа ажлын байр нэмж, татварын орлого өсгөдөггүй “залхуу” мөнгө. Гэтэл энэ зээлийн өсөлт сүүлийн жилүүдэд гүйцэгдэхээ больжээ. Өнгөрсөн онд хэрэглээний зээл жилийн дүнгээр 40 хувийн хурдтай өссөн байна. Гэтэл мөнгө үржүүлж, ажлын байр нэмдэг бизнесийн зээл яст мэлхийн хурдаар урагшилжээ.

Хэрэглээний зээл монгол өрхөд өрийн дарамт үүсгэх суурь шалтгаан болж байна. Үүнийг ч нүцгэн тоонууд нуулгүй ичилж эхэлсэн тул төв банк эрсдэлийн хонхоо энэ оноос цохиж эхэлсэн юм. Энэ ч учиртай. Одоогоос хэдэн жилийн өмнө, америкчуудын өр зээл нэмэгдсэн нь АНУ төдийгүй дэлхийн эдийн засгийг хямралын ангал руу түлхэх дөхсөн. Дэлхий нийтийг өвдөг сөхрүүлсэн 2009 оны эдийн засгийн хямралын эх үндэс нь үнэндээ иргэдийн өр, түүнийг дагасан үл хөдлөх хөрөнгө, санхүүгийн зах зээлийн халуурал байсныг шинжээчид хэлдэг. Тиймээс энэ гашуун түүхээс сургамж авч, улс орнууд эдийн засгийн эд эс болсон өрхийг өрөөс хамгаалахад анхаарч эхэлсэн юм.

Төв банкны судалгаанд дурдсанаар монгол иргэд хэрэглээний зээлээрээ тавилга, цахилгаан хэрэгсэл, автомашин түлхүү худалдан авдаг. Нэгэнт манай улс энэ төрлийн бараа бүтээгдэхүүнийг дотооддоо үйлдвэрлэдэггүй тул хилийн чанадаас импортолно. Ингэснээр хэрэглээний зээл импортыг өдөөж, Монголоос гарах мөнгөний урсгалыг дэмждэг юм. Энэ хэрээр валютын ханшид дарамт болдог.

Тиймээс хэрэглээний зээлийг хумьж айл өрхүүдээ өрийн дарамтаас хамгаалаад зогсохгүй импортыг хазаарлаж, валютын ханшийг хадгалахын тулд төв банкны Мөнгөний бодлогын хороо холбогдох хязгаарлалтыг хийв. Мөн хэрэглээний зээлийн санхүүжилтийг чөлөөлж, бизнес рүү чиглүүлэн, нэг шийдвэрээр хэд хэдэн зорилтыг давхар хангахаар зорьсноо төв банкны ерөнхийлөгч, Мөнгөний бодлогын хорооны гишүүн Н.Баяртсайхан тайлбарласан удаатай.

Уг нь хэрэглээний зээл нь арилжааны банкуудын хамгийн эрэлттэй бүтээгдэхүүний нэг. Гэвч банкууд үүнд төдийлэн сөрөг хариу илэрхийлсэнгүй. Харин ч банкны системийг эрсдэлээс хамгаалсан, зүй ёсны зохицуулалт хэмээн харж буйгаа “хаан” банкны гүйцэтгэх захирал Жон Белл сэтгүүлчидтэй уулзах үеэр онцолж байлаа.

Арилжааны банкууд ирэх оноос уг шалгуурыг мөрдөж эхлэх нь гарцаагүй. Тэгвэл нэг асуулт урган гарч буй. Төв банкны тавьсан босгыг давж чадаагүй иргэд хаачих вэ. Ер нь хэрэглээний зээлийг зөвхөн арилжааны банкууд олгодог уу. Үнэнийг хэлэхэд, энэ төрлийн зээлийг одоогоор арилжааны банкуудаас гадна ББСБ, хадгаламж зээлийн хоршоо, бүр хувь хүмүүс хүртэл олгож буй. Олгохдоо бүр арилжааны банкнаас өндөр хүү, богино хугацаатай өгсөөр ирсэн.

Энэ оны гуравдугаар улирлын байдлаар ББСБ-ууд нийт зээлийнхээ 84 орчим хувийг зөвхөн иргэдэд олгожээ. Сүүлийн жилүүдэд бичил санхүүгийн байгууллагаас зээл авах иргэдийн тоо гэрлийн хурдаар өссөн. Өнгөрсөн улиралд гэхэд ББСБ-аас зээл авсан иргэдийн тоо өмнөх оноос 2.1 дахин өсөж, 217 мянгад хүрснийг Санхүүгийн зохицуулах хороо мэдээлэв.

Тэгвэл зээл авахаар ББСБ-ын үүдийг тогшиж буй эдгээр иргэн өрийн дарамтад орохоос хамгаалагдаж чадахгүй гэсэн үг үү. Бичил санхүүгийн зах зээлийн томоохон тоглогч болох ББСБ-уудын хөрөнгийн хүчин чадал буюу актив өсөж, нэг их наяд төгрөгийг хэдийн давсан. Өнгөрсөн улирлын байдлаар ББСБ-уудын нийт актив 1.2 их наяд төгрөгтэй тэнцжээ. Энэ дүн нь активын хэмжээгээр тэргүүлэгч Монголын топ гурван банкны түвшинд хүрэхгүй ч, банкны системд нөлөө үзүүлэхүйц, дунд зэргийн нэг банкны хөрөнгөд дөхөж очих дүн. Өөрөөр хэлбэл, ББСБ-ууд нь Монголын томоохон нэг банктай дүйж байна гэсэн үг. Тэгвэл ББСБ-уудын хэрэглээний зээлийг чөлөөтэй орхисноор арилжааны тэргүүлэх зургаан банкны тавд нь хязгаарлалт тавиад, нэгийг нь дураар нь орхиж буйгаас өөрцгүй.

Айл өрхүүдээ өрийн дарамтаас хамгаалж, гадагш чиглэсэн валютын урсгалыг саармагжуулж, макро эдийн засгийн тэнцвэрийг хангахын тулд төв банк өөрийн хамрах хүрээнд холбогдох зохицуулалтаа хийсэн. Гэхдээ санхүүгийн зах зээлийн нэг цоргод хязгаарлалт тавиад, нөгөөг нь сул орхичихоор иргэдээ, эдийн засгаа хамгаалсан бодлого үр дүнтэй байж чадах уу. Цаашлаад энэ мэтээр санхүүгийн зах зээлийн тоглогчдод тэгш бус хандсаар байвал эргээд иргэдийг илүү өндөр хүүтэй, далд хэлбэрийн санхүүгийн үйлчилгээ рүү түлхэхэд хүрнэ. Зээлийн эрэлтэд хөтлөгдөж, арга мухардсан иргэд сарын 10-20 хувийн хүүтэй жинхэнэ мөнгө хүүлэлтийн золиос болохыг үгүйсгэхгүй. Үнэхээр л иргэдээ өрийн дарамтаас хамгаалахыг зорьж байгаа бол иргэдийн зээлээр амиа зогоодог бичил санхүүгийн байгууллагуудад ч тохирсон зохицуулалтыг холбогдох байгууллагууд нь хийх шаардлагатай байна. Ингэж санхүүгийн системийн холбогдох байгууллагууд хослон ажилласнаар макро эдийн засгийн хэд хэдэн аюулын дохиог чимээгүй болгож чадах юм.